会社員として働いた職場を無事に退職し、不安と期待が入り混じるなか迎えるフリーランスとしての生活。今後の金銭管理は、他の誰でもなく自分で行わなければいけません。なかでも面倒な印象を抱かれがちなのが、確定申告においても欠かせない帳簿づけです。しかしながら取り組み方次第で作業はぐっと削減できるので、まずは効率を上げる方法を身につけておくことが大切でしょう。この記事では、会社員からフリーランスになる人に向けて、金銭周りの管理をラクにするために踏みたい六つのステップを紹介します。フリーランスとして働き始める前にやるべきことをしっかり確認し、万全の準備を整えましょう。

目次

- フリーランスになる前に知っておきたいお金のこと

・収入、支出、損益の把握

・節税を意識する

・半年から1年程度の無収入にも耐えられる資金を確保する

・確定申告のやり方を学ぶ - フリーランスがお金を管理することのメリット

・売り上げ・損益・経費が把握できる

・確定申告がスムーズに行える

・プライベートと事業のお金を区別し、資金繰りを可視化できる - 金銭管理を楽にする六つのステップ

・1. 印鑑をつくる

・2. 事業用の銀行口座を開設する

・3. ビジネスカードをつくる

・4. 会計ソフトを準備する

・5. 使用したい請求書や見積書のツールを見つける

・6. キャッシュレス決済を導入する

フリーランスになる前に知っておきたいお金のこと

フリーランスとして働くにあたって、一番の心配の種は、やはりお金のことではないでしょうか。収入、支出、そして納税にまつわることまで、知っておくべき項目について考えていきます。

収入、支出、損益の把握

まずは、毎月の生活にどのくらいかかるのかを把握しましょう。家賃や光熱費、食費などの生活費に、どのくらいかかるのかを計算します。必要最低限の金額がわかれば、どのくらいの仕事を受ければいいのかが見えてきます。想定している仕事量では足りないようであれば、営業活動などを行って、新しい仕事を受ける必要があります。また、どのくらい営業利益が出ているのか、経費でいくら使えるのかも、しっかり把握しておきましょう。きちんと管理ができていないと「気づいたら赤字だった」というような事態にもなりかねません。

節税を意識する

節税は、支払う税金の額を低く抑えることです。税金の制度の範囲内で行うのが節税であって、範囲を逸脱してルールを破れば「脱税」となり、罰則の対象となる可能性があります。

フリーランスが行うべき代表的な節税対策が、確定申告を青色申告にすることです。控除のない白色申告とは違い、青色申告の「青色申告特別控除」は条件を満たしていれば55万円か10万円の控除を受けることができます。また、e-Taxを利用した申告の場合は最大65万円の控除を受けることができます。

そのほかにも、経費にできるものは計上し、節税を心がけましょう。以下のような項目は、経費として計上できるのでしっかりと確認し、領収書を保管しておきましょう。

- 取引先と会食をした:接待交際費

- ボールペンやコピー用紙など、事業で使用する備品:消耗品

- 事業を行うための移動に伴う交通費や宿泊費:旅費交通費

- 事業で使用する携帯電話料金やインターネット利用料金:通信費

このほかにも、年間10万円以上の医療費がかかれば10万円を超えた医療費が控除される医療費控除や、生命保険や個人年金に加入して入れば生命保険料控除、国民健康保険や国民年金にかかった金額を社会保険料控除として受けることができます。初めての確定申告で勝手がよくわからないという場合は、税理士もしくは、管轄の税務署で相談に乗ってもらうことができます。

半年から1年程度の無収入にも耐えられる資金を確保する

フリーランスになったからといって、すぐに仕事が舞い込んでくるとは限りません。また、取引先が急に取引を終了したり、経営悪化で売掛金が支払われなかったり、自分自身が体調不良で仕事が受けられなかったりすることも考えられます。生活していくのに必要な金額を半年から1年程度確保しておいてからフリーランスになると安心でしょう。

確定申告のやり方を学ぶ

事業を行った年の1月1日から12月31日の事業収入や経費、各種控除を記入して、翌年の3月15日までに管轄の税務署もしくはオンラインで確定申告を行います。フリーランスの確定申告は、白色申告と青色申告があります。

青色申告には事前に開業届と青色申告承認申請書の提出が必要で、白色申告は特に申請書の提出は必要ありません。青色申告では最大65万円の青色申告特別控除を受けることができたり、赤字を3年間繰り越せたりしますが、手続きが少し煩雑になります。青色申告で控除受けるためには、確定申告書のほかに複式簿記で記帳した青色申告決算書が必要です。一方、白色申告は特別控除がない代わりに、簡易な方法で記帳した収支決算書を提出します。どちらの方法が自分に合っているのかを見極めた上で、申告方法を選択しましょう。

事業による収入から経費と各種控除を差し引いた金額で事業を行った年の課税金額が決定し、確定申告をもとに都区民税や市県民税などの住民税の金額も決定します。売り上げの根拠となる請求書、経費の根拠となる領収書はしっかり保管をしておきましょう。青色申告の場合は7年間、白色申告の場合は5年間の領収書の保管が義務付けられています。

また、期間内に申告することも守りましょう。期限を過ぎた場合、最大65万円受けられるはずの青色申告控除が10万円に減額されてしまうだけでなく、延滞税がかかる場合もあります。また、赤字の場合も確定申告を行うことで、非課税証明を発行してもらえたり、国民健康保険の減額措置が受けられたりするので、確定申告はしっかり行う方が賢明です。確定申告の必要があるのに無申告だった場合には、無申告加算税というペナルティーが課される可能性があるので、絶対に避けましょう。確定申告については「確定申告の「わからない」を解消しよう」の記事も参考にしてみてください。

参考:申告手続の流れ(国税庁)

フリーランスがお金を管理することのメリット

フリーランスの人がお金をしっかり管理することで得られるメリットについて考えていきます。

売り上げ・損益・経費が把握できる

フリーランスになる前に知っておきたいお金のことの項目でも説明した通り、毎月の収支を把握しておくことは事業を続けていく上でとても大切です。そのうえで、経費に無駄がないか、売り上げを伸ばすためにできることがないか分析することも必要です。

確定申告がスムーズに行える

日々の支出を帳簿や会計ソフトに記録しておくことで、確定申告のための書類作成が楽になります。会計ソフトによっては、銀行口座やクレジットカードなどとも連携が可能で、青色申告決算書を自動で作成できるものもあります。

プライベートと事業のお金を区別し、資金繰りを可視化できる

プライベートと事業の口座を分けて経費と生活費をそれぞれ把握しておくことで、お金がどう回っているのかを可視化することができます。一つの口座で管理していると、預金が少なくなった時に、それが事業の問題なのか、生活費の問題なのかわからなくなってしまいます。口座をプライベートと事業で分けておくことで、問題が起こった時の解決策も見つけやすくなるでしょう。

金銭管理を楽にする六つのステップ

1. 印鑑をつくる

契約書や見積書、請求者、領収書、各種届出や確定申告の書類など、フリーランスになると印鑑の出番も増えてくるでしょう。法人の場合は事業用の印鑑が必須となりますが、個人事業主のうちに含まれるフリーランスは、実質個人名の実印でも対応は可能です。ただし実印として活用するには、住民登録をしている市役所で登録申請をする必要があることを留意しておきましょう。屋号を入れた事業用の印鑑をつくる場合は、二種類の印鑑を用意するのが一般的とされています。

(1)角印

彫られるのは、屋号名のみです。認印として使われることが多く、見積書や請求書、領収書や納品書など対外的なやりとりで使われます。

(2)丸印

屋号名と代表者名が彫られます。契約書など重要な場面では、丸印での捺印が一般的です。

開業届に屋号を記入したうえ、今後屋号名で仕事を受注していくのであれば、この二種類を用意するといいでしょう。

2. 事業用の銀行口座を開設する

毎月の売り上げや経費などの帳簿づけも自分の仕事の範囲内となる、フリーランス。面倒な帳簿づけを効率化するには「個人用の口座とは別で、事業用口座を開設する」という手段があります。メリットとしては下記が挙げられます。

・帳簿づけがスムーズになり、確定申告がラクになる

帳簿づけの作業時間を削減するうえで活用したい、会計ソフト。多くの会計ソフトには、口座と連携させることで資金の出入りを自動的に記帳できるという便利な機能がついています。一つの口座でプライベートと事業の資金を管理してしまうと、後々どの支出が仕事でどの出費がプライベートかを自ら精査しなければいけなくなり、せっかくある会計ソフトの便利機能を有効活用できません。一方で事業用の収入・支出だけの口座を会計ソフトに紐づけておけば、帳簿づけだけでなく確定申告の書類作成も円滑に行えるのでおすすめです。会計ソフトについては後ほど詳しく説明します。

・万が一の税務調査の対応も円滑になる

事業用と個人の収入・支出とが一つの口座に混在していると、「個人的な出費を事業用として計上しているのでは」と疑われる可能性もなきにしもあらずです。厄介なトラブルを避けるためにも、事業用の口座を開設して最初から分けておくと安心でしょう。

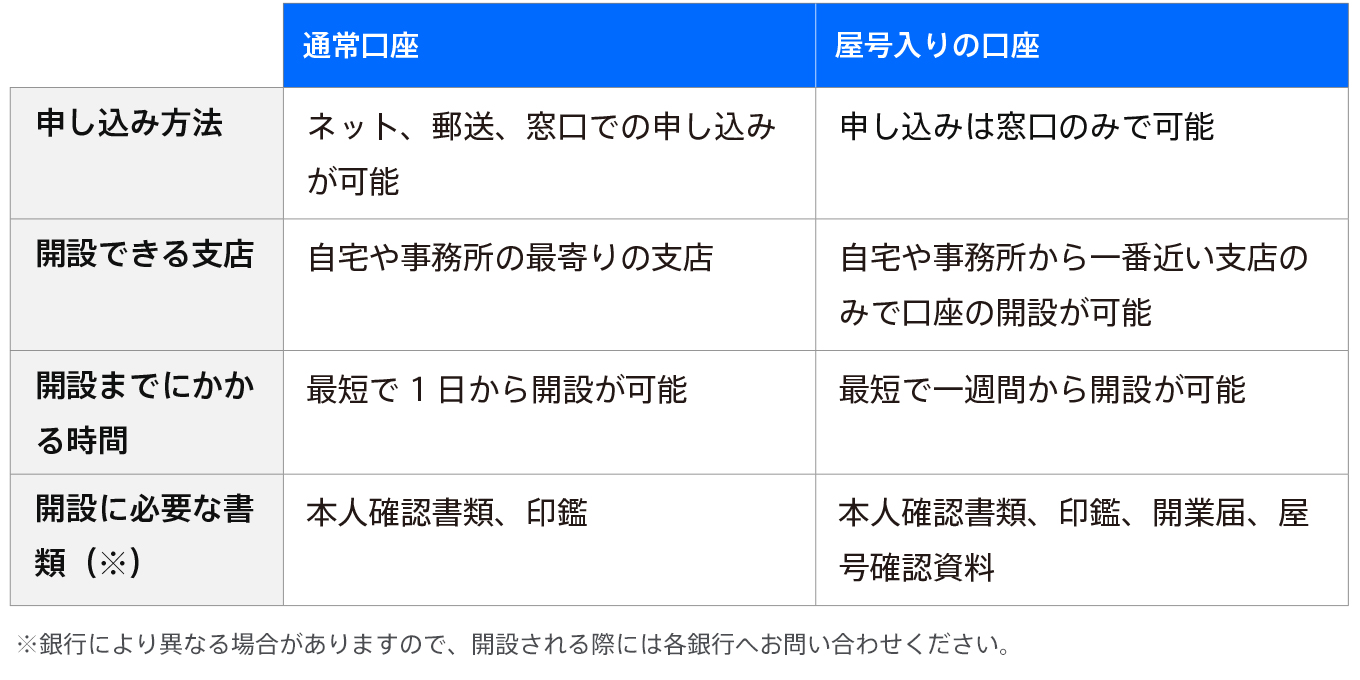

事業用銀行口座の開設を決めたなら。通常口座と屋号入り銀行口座、どっちがおすすめ?

事業用口座には、通常口座、あるいは屋号入り銀行口座のいずれかを開設することになります。

開業届を提出した際に屋号を記入している場合は、屋号入り口座の開設が可能です。二つの口座を開設するうえでの違いは、下記の表から確認しましょう。

また、「屋号入りの口座」と聞くと「個人名を伏せて、屋号名だけで口座を開設できる」と思われがちですが、広く認められているのは、「屋号+氏名」での口座開設であると留意しておきましょう。

最後に、屋号入りの口座を開設するメリットを見ていきましょう。

・信用度向上

なかには個人名の口座への入金を不安に感じるクライアントもいるかもしれません。このような不安を取り除くことに加えて、屋号付きの口座は「遊びや片手間ではなくビジネスをしている」ということをクライアントに伝える最適の方法でもあります。

・新たなビジネスを立ち上げるときに便利

屋号付きの口座であればどの口座がどの事業と紐づいているのかがひと目でわかるので、金銭管理をするうえで混乱を招きにくいのも特長の一つです。また、新たなビジネスを立ち上げる、となった場合に屋号ごとで口座を管理できると帳簿づけも行いやすいでしょう。

開業届に屋号を記入しているのであれば、信用度向上などの理由から屋号入りの口座を持つことが好ましいかもしれません。いずれにしても、ムダな作業を削減するうえで個人用と事業用の口座は分けて管理することが好ましいでしょう。

3. ビジネスカードをつくる

事業用の口座が開設できたら、次はその口座に紐づけてビジネスカードをつくりましょう。

口座の開設と同様に、帳簿づけを考慮したうえで、プライベートの支出と分けたビジネスカードの作成が好ましいでしょう。その他にビジネスカードを作成するメリットには、下記が挙げられます。

- ビジネスカードの年会費は経費として計上できる

- 個人カードよりも限度額を高く設定できる

- 法人に向けたサービスが充実している(クラウド会計ソフトとの連動、オフィス用品がビジネス向け価格で購入できるサービス、出張費削減を目的とする法人向けの安価な旅行プランの提供、など)

以前までは分割払いやリボ払いができないことがビジネスカードの弱点として挙げられていましたが、最近では一括払いに限らないカードも増えているようです。ただし年会費がかかるものが多いので、特徴などを吟味したうえで決めましょう。

4. 会計ソフトを準備する

誤りがないよう税理士に経理業務や確定申告などを依頼するフリーランスもなかにはいるでしょう。しかしながら顧問料は数万円が相場とされていることから、自分一人でやりたいと考える人も少なくありません。そこで個人が帳簿づけを簡単に行なう方法といえば、会計ソフトの活用です。

また、青色申告の最大のメリットとされる最大65万円の控除を受けるのであれば、賃借対照表や損益計算書の作成を必要とする「複式簿記」が求められます。青色申告では「簡易簿記」を選ぶことも可能ですが、その場合、控除額は10万円にまで減少してしまうので注意が必要です。しかしながら、メリットが大きい「複式簿記」は作成方法がややこしく、自ら作成するとなると途方に暮れる作業でもあります。そこで会計ソフトの力を借りると、銀行やクレジットカードのデータを取り込んで自動仕訳してくれるものも多く、膨大な時間を割かずに確定申告の書類が用意できます。

最近ではスマートフォンなどからでも入力ができ、シンプルかつ使いやすいことを特長とするクラウド会計ソフトも多く登場しています。代表的な会計ソフトには下記が挙げられます。

月額費用はそれぞれ異なるので、まずは無料体験を活用したうえで、今後使用していく会計ソフトを決めてみてもいいかもしれません。

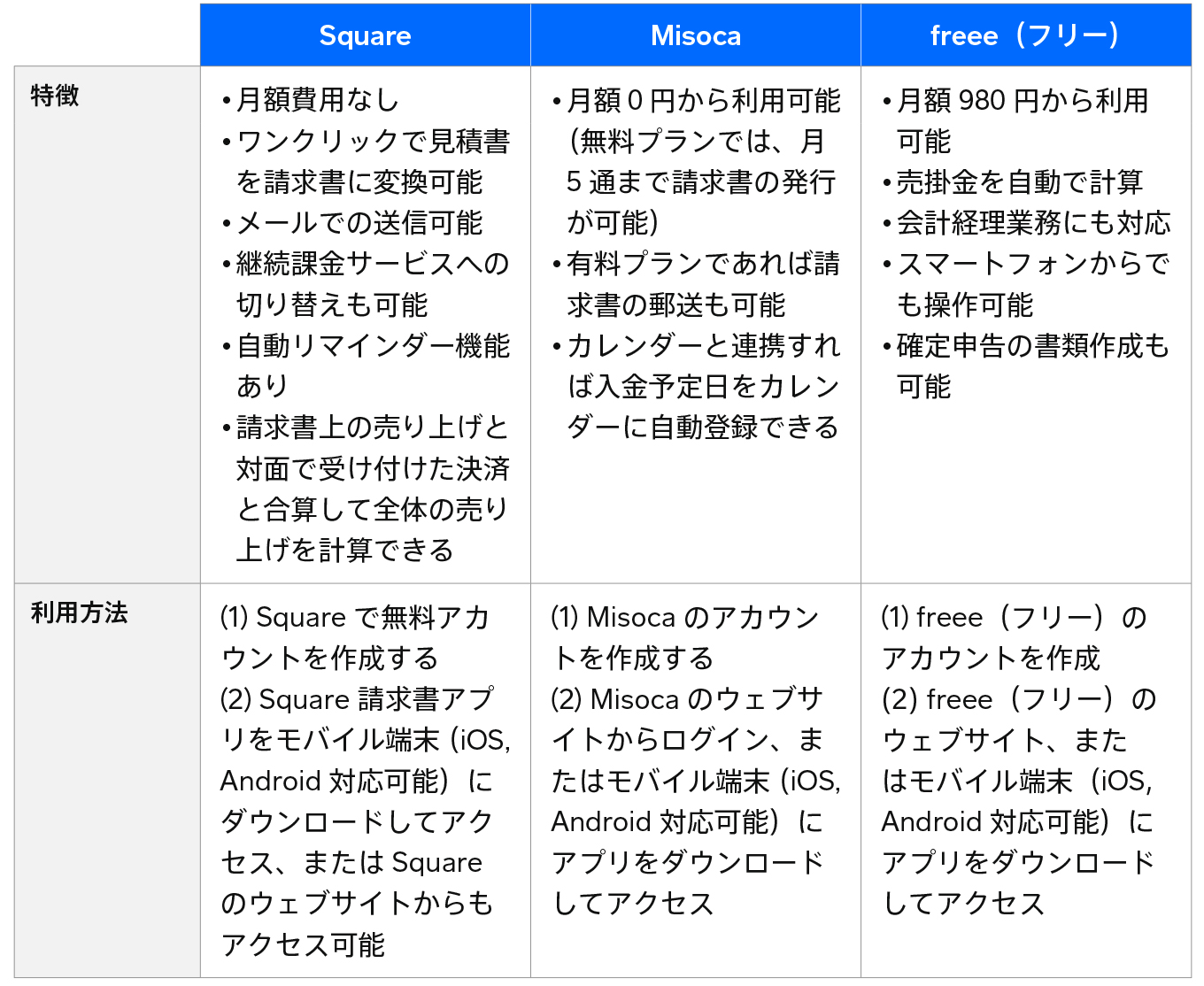

5. 使用したい請求書や見積書のツールを見つける

仕事を受注する際に必要となる見積書と、報酬を受け取る際に欠かせない請求書は、フリーランスが頻繁に作成する書類です。最近ではパソコンやスマートフォンなどのデバイスから、必要項目を入力するだけで簡単に作成できるクラウド見積書・請求書サービスも多く存在します。使用するツールはあらかじめに決めておくと、仕事の受注から支払いまでが円滑に進むでしょう。見積書や請求書の作成には下記のサービスが挙げられます。

Square 請求書は、メールで請求書や見積書を送ることができます。お客様のメールアドレスさえ分かれば、パソコンやスマートフォン、タブレットから簡単に送ることができます。お客様は受け取ったメールからワンクリックでクレジットカードの決済画面に飛び、24時間365日いつでも支払いをすることができます。導入費用や月額費用は無料(※)で、かかるのは決済ごとの手数料のみです。

※より高度な機能を搭載した月額3,000円の有料プランもあります

クラウドの見積書・請求書サービスはフリーランスにとって便利なツールですが、なかには書類の郵送を希望するお客様もいるかもしれません。このような要求にもスムーズに対応できるよう、封筒や切手は前もって準備しておくと安心でしょう。

6. キャッシュレス決済を導入する

たとえばヨガインストラクターや整理収納アドバイザーなどは、固定の店舗やスタジオを持たずにさまざまな場所で毎回新しいお客様を相手に仕事をすることもあるでしょう。オンライン請求書などで事前払いを受け付けておけば、無断キャンセルの防止にもつながるでしょう。

当日の現金支払いを受け付ける場合は、お釣りを用意したり、現金を持ち運んだりするのには手間や精神的負担がかかります。こうした現金の煩雑さから解放してくれるのが、キャッシュレス決済が受け付けられるモバイル決済端末です。たとえばSquareの決済端末はコンパクトで簡単に持ち運べるところが特長です。そのうえ、スマートフォンやタブレットなどにつなげて使用をするため、4Gや5Gなどのモバイルネットワーク環境が整っていれば、クレジットカードや電子マネー、QRコードでの決済を受け付けることができます。もちろん手持ちのWi-Fiから接続することも可能です。お客様から直接料金をもらうビジネスモデルでフリーランスを始めるのであれば、導入を検討してみてはいかがでしょうか。

金銭管理も自ら行うこととなるフリーランス。帳簿づけや確定申告など、ややこしいように思えるものの、きちんとしたツール選びで作業も簡易化できるでしょう。金銭管理における負担をできるだけ軽減し、ムダな作業を省くうえでも上記ツールを揃えてみてはいかがでしょうか。次回はオフィス環境を整えるうえでのコツを紹介します。

▶︎▶︎▶︎オフィス環境を整えよう

(1)退職前後に必要な手続き

(2)金銭管理を万全にしよう

(3)オフィス環境を整えよう

Squareのブログでは、起業したい、自分のビジネスをさらに発展させたい、と考える人に向けて情報を発信しています。お届けするのは集客に使えるアイデア、資金運用や税金の知識、最新のキャッシュレス事情など。また、Square加盟店の取材記事では、日々経営に向き合う人たちの試行錯誤の様子や、乗り越えてきた壁を垣間見ることができます。Squareブログ編集チームでは、記事を通してビジネスの立ち上げから日々の運営、成長をサポートします。

執筆は2019年11月13日時点の情報を参照しています。2022年9月13日に記事の一部情報を更新しました。現時点では、タクシー・ハイヤー等での電子マネー決済のご利用はできません。ご了承ください。当ウェブサイトからリンクした外部のウェブサイトの内容については、Squareは責任を負いません。